火災保険は、賃貸住宅の契約時や、住宅の購入時にほとんどの方が加入されます。

火災が起きたり、地震が起きたりしたらどうなるんだろうと心配になり家を購入される方は特に、不安を払拭するように必ずと言っていいほど火災保険に加入します。

しかし、火災保険の加入率はとても高いのに、保険金を請求される方がとても少ない保険でもあります。万が一の時を思い、高い保険料を支払い、保険に加入したのに、

- なぜ保険金の請求が少ないのか

- それは火災保険の補償内容がどのようなものなのか

- どんな損害を受けた際に補償を受けることができるのか

素人には分かりにくい仕組みになっていること、それゆえ銀行や不動産屋のいわれるがままに加入してしまっているという点にあるかと思います。

火災保険へ加入するには、誰かに勧められるがままではなく、補償内容をしっかりと把握したうえで加入することがとても重要です。

などを詳しく解説していきたいと思います。

目次

火災保険の加入者は多い?

火災保険は、馴染みがないように感じますが、親から自立し、賃貸住宅を借りる際に、ほとんどの方が加入致します。

大家さんである賃貸人が、火災保険に加入することが条件というところが多く、不動産屋が加入を勧めてくるからです。

また、住宅を購入する際も、ほとんどの方が加入します。多くの方が、マイホームを購入する際、数千万円の住宅ローンを組みます。

一世一代の大きな買い物となり、万が一この住宅が火災で消滅してしまったり、地震が起きたらどうしようかと不安に思います。

そのため、多くの方が躊躇なく火災保険に加入し、安心を手に入れます。

また銀行も、万が一、災害が起きて住宅ローンの返済を受けることができなくなっては困ります。そのため、住宅ローンの返済を担保するためにも、火災保険の加入を勧めてきます。

住宅ローンを組むのも、銀行も火災保険に加入することで安心を手に入れることができますので、これを拒否する方は、よほど資金に余裕のある方や、いざという時に頼れる何かがあるごくわずかな方々のみと考えられ、住宅を持つほとんどの方が火災保険に加入することになります。

保険金の請求はほとんどされていない?

火災保険への加入者はとても多いのは、上記でも記し、納得頂けたかと思いますが、加入者がとても多いにもかかわらず、火災保険の保険金を請求される方はとても少ないのが現状です。

火災保険は、他の損害保険である自動車保険などと異なり、何度保険金の申請をしても、給付がなくなることや、次年度からの保険料が上がってしまうこともありません。

それには以下の理由が考えられます。

- 補償されるかどうかわからないのに手続きが面倒くさい

- 補償される内容が何か把握していない

- そもそも、火災保険に加入したことを忘れてしまっている

他にもあるかと思いますが、多くの方がこのような状況にあることが考えられます。

生命保険、医療保険、自動車保険などなど、多くの保険に加入されていますが、火災保険以外の保険の場合、必要な時はほとんどの方が、保険金の請求をし、しっかりと保険金を受け取っています。

しかし、火災保険は上記の理由により、保険金の請求をされず、自腹で損害の補填をされています。それでは、火災保険に加入し、きちんと保険料を払っている意味がありません。

それは、上記でも記述した、賃貸住宅への入居時、住宅を購入時に火災保険に加入する方が多いことに原因があるかと思います。

賃貸住宅への入居時、入居を急いでることも多く、早く契約の手続きを済ませて、入居したいと誰もが思っているかと思います。

そんな中、難しい保険の話をされても耳に入ってこず、ゆわれるがままに加入してしまうのが当然の心理かと思います。

賃貸の火災保険も、日常の生活を守ってくれるとっても重要な保険なのに、補償内容も把握できてなく、加入したことも忘れてしまっているものです。

住宅を購入する際も同様です。住宅を購入し、住宅のローンを組むとなると、手続きは本当にたくさんあり、また検討する内容も多く、銀行などから簡単に説明された火災保険に安易に加入してしまいます。

また、夢のマイホームがもしもの時、焼失してしまうなどの不安はありますから、銀行が提示する無駄な補償なども付いたかなり手厚いに火災保険になり、保険料も割高になっているはずです。

それでは、火災保険に加入している意味がありません。火災保険は、火災や、大きな災害時にだけ補償を受けれるものではありません。

賃貸住宅や、マイホームであっても日常のささいな事故やトラブルの時も、補償を受けることができ、有効に使えばとっても便利な保険なのです。

さらには、しっかりと加入時に補償内容などを検討することで、自分に必要な、自分にあった補償プランを選択することで、保険料の大幅な節約にもつながります。

これから火災保険に加入しようと考えている方、すでに加入していて見直そうと思う方、どうやって火災保険を検討したらいいのかわかりませんよね。

これから火災保険の選び方を伝授いたします。

是非最後まで一読頂き、お得に火災保険に加入し、火災保険を有効に使うことで、日常の生活も安心して過ごしてみてはいかがでしょうか。

みんな火災保険はどのようにして選んでいるのか

火災保険は、万が一の火災や災害を想定して補償内容を選ばないといけないこともあり、具体的にどのように決めていったらいいのか素人には難しいものです。

例えば、

- 補償内容をどこまで付ければよいか

- 水災、風災の被害の可能性はどれくらいあるのか

- 家財の補償も付けた方がいいのか

- 災害時にどれくらいの補償が必要か

などは、なかなか想定できないものです。また保険料を節約することだけに躍起になってしまうのもいけません。

今回は、検討が必要な項目を分かり易くピックアップし、まとめてご紹介したいと思います。

不動産や、銀行、保険会社のすすめるがままではなく、是非以下の10個のステップを踏んで、自分に最適な補償プランを検討し、決断してみましょう!

火災保険を決める10のステップ!

- 保険の対象を決める

- 建物の構造を確認する

- 補償範囲を決める

- 建物の保険金額を決める

- 家財の保険金額を決める

- 保険期間を決める

- 地震保険を付帯させるかを決める

- 特約を検討する

- 費用保険も加入するか決める

- 最適なプランで最安の保険会社を探す

保険の対象を決める

火災保険の保険の対象には2つあります。

- 「建物」

- 「家財」

多くの保険会社では、「建物」に加入することは前提で、「家財」も補償に入れるかどうかを選択できるようになっています。

火災保険に加入するタイミングは、賃貸に入居するときや、住宅を購入するタイミングなので「建物」には加入するのが一般的です。

賃貸の場合は、大家さんが「建物」の火災保険に加入するので少し事情は異なりますが、マイホームの場合は「建物」、そして「家財」も補償を付けるかどうかを検討します。

大した家具や家電は我が家にないかなと思われる方も多いかもしれませんが、「家財」の補償もとても有意義な場合があります。

例えば、大きな災害でなく、水漏れなどで家電が故障してしまうこともありますし、落雷などでパソコンが壊れることもあります。

掃除で、うっかりとテレビを倒してしまった場合なども補償を受けることができます。また大災害の際は、マイホームが焼失してしまいローンの支払いだけが残ってしまった場合があります。

そういった場合、火災保険の「建物」の保険金でローンの返済をして、再建築の費用はどうします?当面の生活費の問題もあります。

そういった災害時に、火災保険とは別で、十分な預貯金のある方や、お世話になることができる親族などがいれば、問題ないかもしれませんが、火災保険だけが頼みの綱という方は、「家財」の補償もとても重要になります。

再建築する場合は、仮の住まいも必要になりますし、余分な貯金などがない方は路頭に迷ってしまうことになります。自分は「家財」の補償が必要かどうかは、このように判断すれば安心かと思われます。

建物の構造を確認する

保険料を算出する際、建物の構造がなんであるかはとても重要な判断材料になります。

住宅の構造を判断するのに使用されるのが「構造級別」というものになります。この構造級別という基準も、2010年に改訂され、複雑でしたがとてもシンプルに分かり易くなりました。

柱の材質のみで判断することができ、3パターンに分けられます。

- M構造(マンション構造)

コンクリート造りの共同住宅など

- T構造(耐火構造)

コンクリート造りの戸建て住宅(耐火建築物)または、鉄骨造りの戸建て(準耐火建築物)、省令準耐火建築物に該当するツーバイフォー住宅など

- H構造(非耐火構造)

木造の共同住宅、木造の戸建て住宅など、一般的な一戸建て住宅はこちらに該当します。

M構造が一番火災に強く、保険料も最も安いとされています。分譲や、大きなマンションだとこちらに該当するものがほとんどで、保険料はお安く済みます。

保険料は、建物の構造だけでなく、建物の広さや、建物の所在する地域などによっても異なりますが、構造級別のみで保険料を算出するとなると、おおよそ以下の比率で保険料を求めることができます。

耐火建築物のマンションと、木造のマンションやアパートなどでは4倍もの差になっています。

また、同じ戸建てでも、T構造のものと、H構造のものでは倍異なってきますので、新築でマイホームを建築される方は、建築費はあがりますか、火災や災害にも強い住宅をもつことで、家族も安心しますし、保険料もお安く済むので、木造の非耐火建築物ではない、一戸建てを検討してみる価値はあるかもしれませんね。

また、自分の家がどの構造に該当するのか分からない方も多いですよね。構造は以下の書類を見ると確認してもらうことができます。

構造級の確認方法

- 建築確認済証

- 建築確認通知書

- 設計仕様書

など、不動産会社、建築、設計事務所から、建物の引き渡し際などに受け取る書類です。設計仕様書には記載がない場合もありますので、不動産会社や設計事務所など直接問い合わせ、回答を頂くのがいいかもしれませんね。

省令準耐火建物の確認について

省令準耐火建物とは、住宅金融支援機構の定める使用の建物で、火災保険の構造級では、T構造の等級を受けることができます。T構造とは、柱がコンクリートや鉄骨造りでできている耐火建物のことをいいます。

しかし「建築確認申請書」などで確認することができず、分からずに、H構造の木造住宅として契約してしまっているケースもありますので、保険料で損をしないために、不動産会社や設計事務所に確認をとる方が安心かと思われます。

構造級を自分で判断してみよう!

火災保険の保険料を算出するには、建物の構造級を確認する必要があるのはお分かり頂けたかと思います。

火災保険の見積もりを依頼するなら、自分で建築確認申請書などを用意し、また不動産会社などに問い合わせるなどしなければなりません。

新築で購入したマイホームなら自分で把握していることも多いですが、中古住宅や、相続により引き継いだ建物などの場合は、確認書類を探したりするのにも手間がかかり、確認することが難しいケースが多いのです。

既に火災保険へ加入していて、H構造で契約していても、見直してみると、T構造に認定さる場合もあります。

いくつかの、ステップを踏めば、簡単に構造級を判定することができるものをご紹介致します。ステップに沿って是非試してみて下さい。

M構造の判定基準

M構造はマンション構造という名の通り、マンションなどの共同住宅のみ受けることができる階級になります。マンションだけでなく、アパートやテラスハウスなどの連棟になっている木造の集合住宅の場合でも、耐火建築見物ににんていされればM構造の判定を受ける事ができます。

ステップ1

共同住宅(マンション、アパート、テラスハウスなど)である

→YES:ステップ2へ

→NO:M構造に当てはまらないのでT構造かH構造の判定へ進む

ステップ2

柱がコンクリート造りなどの場合(鉄筋コンクリート造り、鉄骨コンクリート造り、コンクリートグロック造り、レンガ造り、石造り)

→YES:M構造

→NO:ステップ3へ

ステップ3

耐火建築物である(建築確認申請書などで確認する)

→YES:M構造

→NO:ステップ4へ

ステップ4

4階建て以上で、3階以上が共同住宅である

→YES:M構造

→NO:M構造ではなく、T構造かH構造の判定へ

T構造とH構造の判別方法

マンションなどの共同住宅以外の一戸建てでは、全てがT構造かH構造のいずれかに分類されます。

柱がコンクリートや鉄筋の場合は、おおよそがT構造となりますが、木造でも、省令準耐火建物に該当する場合はT構造の認定を受けることができます。

ステップ1

柱がコンクリート造りもしくは鉄筋造りである(2×4の木造軸組工法などは木造に分類されるのでステップ2へ)

→YES:T構造

→NO:ステップ2へ

ステップ2

耐火建物に該当する(主要構造が、少なくとも建築物の利用者が避難するまでの間、燃え落ちてしまうことが無い性能を維持できることが要件の建物)

→YES:T構造

→NO:ステップ3へ

ステップ3

準耐火建物に該当する(木造の準耐火建物は、表面は燃えても、構造体力上支障がない建物などのこと)

→YES:T構造

→NO:ステップ4へ

ステップ4

省令準耐火建物に該当する(住宅金融支援機構で認定されているもの)

→YES:T構造

→NO:H構造

木造住宅でT構造の判定をを受けるには、柱の細かい基準を満たし、

- 耐火建物

- 準耐火建物

- 省令準耐火建物

のいずれかの認定を受ける必要があります。

また、2×4であっても、省令準耐火建物に認定されないケースもあります。素人での判断が難しい場合も多いので、やはり構造級を確認する際は、しっかりと設計事務所などに問い合わせて確認するほうが安心かもしれません。

補償範囲を決める

火災保険をお得に加入し、有効に活用していくためには、火災保険の補償内容をしっかりと把握し、どこまでを補償してもらうのか決めなければなりません。

火災保険の補償範囲は、建物を対象にするか、家財も対象入れるかなどの選択から、風災や水災などの災害の補償を付けるかなどの選択をします。

また持ち家や、賃貸でも補償の内容や範囲はことなってきます。それでは詳細を見ていきましょう。火災保険の補償の対象を選択します。

- 火災保険(建物のみ)

- 火災保険(建物、家財の両方への加入)

- 家財保険(賃貸の場合の火災保険)

以上の3つから選択できます。

持ち家の場合は、建物を火災保険の対象とすることは一般的なので、あとは家財も対象にするかということが問題になります。

また、賃貸の場合は、貸主である大家さんが建物の火災保険に加入しているので、借主さんは家財の火災保険に加入することになります。

しかし、賃貸の家財保険は、火災保険の家財保険とは少し違う補償があります。

賃貸の家財保険には、借主さんが貸主さんに負う、原状回復義務を果たす補償が入っています。借主さんは貸主さんに、退去する際は、入居時と同等の状態にし、貸主さんに部屋を返却しなければなりません。

室内の壁や、床に損傷を負わしてしまい、修復が必要な場合などそのまま借主さんは退去することができません。そのような時、退去時でなくても、修復が必要になった際は、火災保険を申請し、修理をしてもらうことができます。

賃貸の火災保険は、こういった家財の損害の補償だけでなく、建物の室内の補償も受けることができる特殊なものになっています。

このような意味合いで、賃貸の入居の際に、大家さんが火災保険に加入することが条件としているのも、修復費用のとりっぱぐれがないようにするためでもあるのです。

持ち家の火災保険の場合

持ち家の火災保険は、建物の火災保険、また家財の火災保険にも加入することができます。自分たちには大した家財はないからと、補償をつけないのも有効ですが、家財保険も重要な役目があります。

もし、災害などにより建物が焼失してしまったりしても、住宅ローンの支払いが消滅するわけではありません。跡形の無い住宅の為にローンを払い続け、さらに再建築する住宅のローンを新たに組み、支払っていくことになります。

それだけの余力が火災保険がなくてもある方は、火災保険の検討も深くする必要がないかもしれませんが、もし経済的に不安があるようでしたら、しっかりと火災保険を検討し、無駄な補償を省きつつしっかりとしたプランを作成する必要があります。

賃貸の家財保険の場合

賃貸住宅の火災保険は、貸主である大家さんが、建物の火災保険に加入しています。

しかし、借主が住む室内の建物などの保険、例えば床や壁の損傷などは、損害が生じると、修復する義務が生じます。というのも、借主は、大家さんに原状回復義務を負っています。

この原状回復義務があると、借主は、退去する際には、入居時と同様の状態にして部屋を大家さんへ返却しなければなりません。

入居中に、壁や床などに損傷が生じたものを修復して返却しないと、大家さんから補修費用の請求をされ、また義務を果たしていないことへの損害賠償を請求されるかもしれません。

賃貸の家財保険は、もちろん家具や家電が故障したり、利用できなくなった際には補償を受けることができます。

しかし、賃貸の家財保険はそれだけでなく上記のように、大家さんへ原状回復義務を果たすことがより重要視された「借家人賠償責任特約」というものがついていて、これによって室内の修復しないといけない費用が補償され、安心して住むことができます。

また入居者だけでなく、大家さんにとっても安心です。というのも不誠実な借主により、修復をせずに退去されてしまった場合、補修をしてもらえないという被害に遭うことがあります。

こういったことから大家さんを守るためにも、多くの賃貸住宅ではこういった家財保険の加入を条件とするところがあるのです。

もちろん、火災保険への加入を条件としない賃貸物件もあります。しかし、こういった物件の場合、室内で生じた被害は、個人的に火災保険などに加入しておかないと、自分で補修をしてもらい、その費用を支払わないといけません。

しかし、火災保険に加入することが重要と言っても、賃貸住宅の場合、不動産屋さんのすすめがままに加入するのも問題です。

なので、火災保険の保険料が余分な補償も付いていて割高なものになれば、不動産会社に入る手数料も高額になってきます。

また家財保険は、火災で室内が全焼しても、被害額の時価評価額しか補償されない事が多いです。

不動産屋さんが進める高額の保険に加入しても、満額の保険金がおりないことはよくあります。賃貸住宅に加入する際は、単身や家族構成も少ない方も多いので、家財の補償額は最低限で、借家人賠償責任特約付けた程度のもので十分だと言われる方が多いです。

自分たちの入居する住宅の地域なども考え、災害などが少なそうかと予測できるようでしたら、最低限の補償で、保険料を安く済ませるのもいいかと思います。

賃貸であっても、火災保険の補償内容をしっかりと把握し、補償プランを作成することは重要かとお分かり頂けたと思います。また、火災保険は、家電の故障や、家財の補償もありますので、マンションの上階などからの水漏れなども心配がなくなります。

しっかりと火災保険を知り、最適な火災保険に加入することで補償をしっかりと受け、お得な生活を送ってみてはいかがでしょうか。

基本補償の範囲の決め方

万が一の際に、しっかりと補償を受けるためには、火災保険に加入する際に、補償内容を把握していることが重要です。

また、しっかりと補償内容を把握し、無駄のない補償プランを自分で選択することで、保険料の節約をすることができ、賢く火災保険を選ぶことにつながります。

失敗しない火災保険を選ぶためにも、補償内容はしっかりと把握しておきましょう。火災保険の基本的な補償は以下のように分類されます。

火災などの補償

自宅から発生した火災や、近隣の家から火災の延焼などの場合に補償を受けることができます。また家財の補償にも加入していれば補償を受けることができます。

落雷などの補償

落雷による屋根などの損傷や、落雷による火災、そして家財の補償にも加入していれば、落雷により家電が故障してしまった場合にも補償を受けることができます。

破裂、爆発などの補償

ガス漏れや、プロパンガスの爆発などにより火災が発生した場合に補償をうけることができます。また家財の補償にも加入していれば、家財の爆発や破裂による補償も受けることができます。

風災、雹災、雪災などの補償

台風や、暴風などにより屋根瓦が飛んだり、損傷受けた場合に補償を受けることができます。また、雹が降り、窓ガラスが割れた場合なども補償を受けることができます。

大雪の場合も、屋根が損傷を受けることがあります。そういった場合の補償もうけることができます。これらの場合で、屋根に損傷を受け、室内に、雨や雹が侵入し、家財などに損傷を受けた場合も補償を受けることができます。

水災などの補償

台風、豪雨、大雨などにより、洪水や土砂崩れが起きて、自宅が流失したり床上浸水した場合など補償を受けることができます。

物体の落下、飛来、衝突など

物体の落下とは、飛行機などから、物体が降ってきて屋根などに損傷を受けた場合に補償を受けることができます。

飛来とは、野球のボールなどが飛んできて、窓ガラスなどが割れてしまった場合などに補償を受けることができます。

衝突とは、自動車が庭のフェンスや外壁に衝突してきて損害を被った場合に補償を受けることができます。さらに室内にも損傷を受けた場合にも、家財の補償に加入していれば家電や、家財の補償を受けることができます。

漏水などによる水濡れなどによる補償

給排水設備の故障などにより、室内の床や壁が損傷し、修復工事が必要となった場合に補償を受けることができます。また、家財の補償も加入していれば、水濡れによる家財の損傷などの補償も受ける事ができます。

盗難によつる盗取、損傷などによる補償

空き巣や盗難などで、自宅に侵入され窓ガラスやドアが壊されたなどの補償を受けることができます。また家財の補償にも加入していれば、家財などが盗難された場合の補償も受けることができます。

騒擾などによる損害の補償

家の外部で、集団による乱闘やデモ、労働争議などが起き、外壁や、庭のフェンスなどに損傷を受けた場合に補償を受けることができます。

不測かつ突発的な事故(破損、汚損など)

上記以外で、建物や家財に損傷や汚損を受けた場合に補償を受けることができます。

その他、掃除をしていてうっかり壁や床を損傷させてしまった場合にも補償を受けることができたり、テレビなどの家電を転倒させ故障させてしまった場合にも補償を受けることができます。

火災保険が、災害時だけでなく、こういった日常の生活の中で起こるうっかりとしたミスや事故により、損害を発生させた場合にも補償をうけることができます。

火災保険は、日常のあらゆる場面でも守ってくれるとっても重要な保険だと言えます。

火災などの補償に関しては、持ち家でも、賃貸でも必須の補償になります。

その他の補償に関しては、保険会社によっては選択できない会社もありますし、自分で選択し、カスタマイズできる保険会社も多くあります。

代理店などがなく、ネットからの申込みのみの通販型という火災保険だと、比較的カスタマイズができる保険が多いです。

業界全般で、カスタマイズ性を重視するような傾向はあるので、大手の保険会社などでも、自由にせんたくできる保険商品が増えてきています。

補償は最小限にしておきたいと思われる方などは、自由に選択できる保険会社から見積もりの比較をするという手段もいいかもしれません。

また、補償を省くという形だけでなく、自己負担額を設定することで、補償をつけて、かつ保険料も節約して、という手段がとれる保険会社もあります。

是非多くの保険会社に見積もりを出してもらい、自分に最適なプランを検討してみて下さい。

基本的は補償以外の費用保険など

- 残存物取り片付け費用

火災などで建物の燃えカスなどの不要物を撤去、廃棄するための費用を補償してもらえます。

- 仮修理費用

災害などで修復が必要となった場合に、二次災害などが発生しないように、応急や仮の処置を施す費用を補償してもらえます。

例えば、屋根瓦が飛び、修復作業をするまでに雨の侵入などが無いようにブルーシートを被せるなどの作業のことをいいます。

- 損害範囲確定費用

災害などで、損害を被り、修復が必要な際に、どこまでが損害の範囲かを確定するために行う調査費用を補償してもらえます。

例えば、水道管が破裂し、水の浸食がある場合に、範囲を確定するために、屋根裏や床下の調査を行うことが対象となります。

- 費用保険金

事故や損害が生じた場合に、損害の拡大を防止した費用や、お見舞金などを損害保険金とは別途に補償してもらうことができます。

- 修理付帯費用保険金

損害が生じた保険の対象を修復するために必要な調査費用、損害が生じた保険の対象を再稼働させるために必要な点検や調整の費用、損害が生じた保険の対象の代替として使用する仮設物の設置費用や、撤去費用、必要な土地の賃料の費用、そして損害が生じた保険の対象を迅速に修復するための工事に伴う残業費用や、深夜手当などの割増賃金の費用を補償してもらえます。

- 損害拡大防止費用

火災、落雷、破裂、爆発の事故が生じた場合に、損害の発生や拡大の防止のために、支出した必要で有益な費用を補償してもらえます。

例えば、延焼を防ぐために消火器を利用した場合に、新しい消火器を再調達するための費用を補償してもらえます。

請求権の保全、行使手続費用保険金

損害を被り、損害の補償を損害賠償請求などとして請求できる場合に、その請求権の保全、または行使に必要な手続きをするための費用を補償してもらえます。

- 失火見舞費用保険金

保険の対象から発生した火災、破裂、爆発の事故によって、近隣の方々の第三者の所有物に損害を生じさせた場合に、第三者への見舞金としてその費用を補償してもらえます。

- 水道管凍結修理費用保険金

建物の専用の水道管が凍結によって損壊し、修理が必要となったっ場合の費用を補償してもらえます。

- 地震火災費用保険金

地震、噴火またはこれらによる津波を原因とする火災で、保険の対象の建物が半壊以上、また家財が半焼以上の場合に補償を受けることができます。

その他、多くの特約をオプションとして付けることができます。

特約を検討する

個人賠償責任補償特約

例えば、ベランダから植木鉢を落として、通行人にケガをさせてしまったり、またはベランダから水をこぼし、階下の人の洗濯物などを汚してしまった場合などなど、日常のあらゆる事故などを補償してもらえます。

最近は、自転車の事故により損害を与えてしまった場合に多額の賠償金を負うケースも増えており、そのような場合の補償も受けることができ、人気がでてきています。

借家人賠償責任、修理費用補償特約

賃貸で入居している際に、部屋で壁や床などに損害を生じさせてしまった場合に補償を受けることができます。借家人は大家さんである賃貸人に対して、退去する際に原状回復義務を負っています。

なので、退去する際に、賃借人は、入居時と同様にしていなければ、賃貸人に回復費用を請求されることになり、また義務を果たさなかったことによる損害賠償も請求されることがあります。

そのため、必要がある際は、火災保険を利用し、修復しておくことが重要です。

建物管理賠償責任補償特約

賃貸住宅のオーナーが建物の管理の不備が原因で、事故を発生させ他人にケガを負わせてしまった場合に賠償費用の補償を受けることができます。

臨時管理賠償責任補償特約

事故などによって、損害保険金を受け取ることができる場合に、必要となった様々な費用を臨時費用として補償してもらうことができます。

類焼損害補償特約

自分の自宅から出火した場合に、ご近所さんの住宅や家財まで損害を発生させてしまった場合に、ご近所さん自身の火災保険で補償が受けられなかった不足分のみ補償を受けることができます。

建物付属機械設備等電気的、機械的事故補償特約

建物の機械設備に電気的、機械的に事故が生じ、故障した場合に修復費用を補償してもらうことができます。

その他、再発防止策を提供してもらえる特約

火災、落雷、破裂、爆発事故、または盗難事故に遭った場合、損害保険金とは別途、再発防止策を選択し、それに必要な補償をしてもらえます。

具体的に以下のようなものがあります。

火災、落雷、破裂、爆発の場合

- IHクッキングヒーターまたは火災防止機能付きガスコンロの設置

- ガス台自動消火器、ガス漏れ探知機、警報機などの設置

- 据え付き型手動消火器、投てき用消火器の購入

- 避雷器(電気機器への落雷防止機器)などの購入

- 漏電遮断器の購入

盗難の場合い

- ホームセキュリティーサービスの実施

- 防犯鍵、補助錠、防犯ガラス、フィルムの設置

- 再発防止神津佐rティングサービスの利用

- 防犯カメラ、センサー装置の設置

- 防犯用砂利などの購入、設置

- ガラス破壊検知器の購入

共通のもの

- 防犯、防火金庫の設置

- 災害常備品の購入

- 植栽の設置

緊急時のサービス

カギのトラブル

カギを紛失し、または盗難にあい、自宅のカギを施錠し家の中に入れない場合、専門会社による緊急の施錠を行うってもらうサービスを受けることができます。

盗難に遭った場合は、実際に部屋に、泥棒など侵入しなかったり、カギを壊されたりしていなくても、カギとシリンダーの交換をしてもらうことができます。

水回りのトラブル

トイレのつまり、台所、洗面所、キッチンなどの水回りの排水溝やパイプのつまりなどのトラブルが発生した場合に、専門会社による応急の処置を行ってもらえます。

以上が、基本補償とは別に補償を受けることができる補償や特約サービスです。東京海上日動火災保険をモデルに記述していますので、各保険会社詳細は異なります。

また特約や、サービスは有料のものや、保険会社によって支払われる補償額も異なり、限度額が設定されていたりもします。

どうぞ参考にしてみて下さい。

地震による火災などは、火災保険で補償されない!

多くの方にまだ認知されていないようですが、火災保険に加入したからといって、地震を原因とする火災などにて、建物が損壊、焼失、倒壊となっても、火災保険から1円も補償を受ける事ができません。

日本は地震大国と言われ、近年はさらに規模の大きな地震が多発していることも皆さん実感されているかと思います。いつどこで地震が発生してもおかしくないと言われる昨今、地震保険はとても重要にように思えます。

地震による被害の補償を受けたいなら、地震保険に加入しなければなりません。

しかし、地震保険、保険会社と国による補償となり、通常の火災保険と異なります。

なので、どちらの保険会社に加入しても保険金額は同じになり、また、建物、家財ともに保険金額は火災保険の半額となります。

例えば、火災保険で建物の保険金額を2000万円としても、地震保険では、1000万円と決まってしまいます。なので、地震により建物のが倒壊し、全壊ということになっても1000万円しか補償を受けることができません。

なので、とても再建築できる価格ではないという場合が多いかと思います。地震保険にも加入したからといって安心せず、しっかりと日常的に、災害に備えて預貯金を蓄えておくということは重要になります。

また、保険料を節約する際にも、これだけの補償しか受けられないなら地震保険には加入しないでおこうというのも手だと思います。そういった方もとても多いです。

入らないリスクもしっかりと踏まえて、火災保険などの加入の検討をしっかりとしてもらえたらと思います。

地震保険の対象

地震、噴火又はこれらによる津波を原因とする火災、損壊、埋没、流失による損害が起こった際に補償を受けることができます。

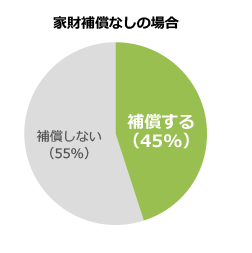

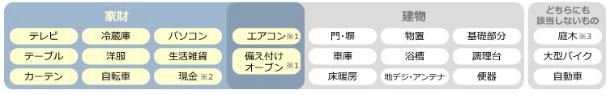

どの補償をみんなつけているのかデータで見てみよう

火災保険に賢く無駄の内容に加入するには、自分には必要のないと思われる補償などは省いて加入する、もしくは自己負担額を設定するなどにあります。

それでは、一般的に加入される方は、どのような補償をどういった場合には省いたり、また加入したりしているのでしょうか。

不要な補償は削るべきとして、具体的にどういったものを検討すればよいのでしょうか。プロのFO10人に意見を伺ってみました。

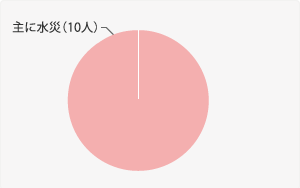

プロのFPの方の意見によると、多くの方が最も省きやすいのが、「水災補償」と答えています。

所在地の環境や、建物の構造などにもよりますが、マンションの上階や、ハザードマップを見て、被害が及びにくそうなところに住んでいる人は、水災補償に加入しなくても良いと考えられます。

その次に、風災、雪災も省いてもいいと思われる方は多いようです。

要するに、自宅の環境や構造を考慮し、なるべく加入しておく方がいいが、保険料の節約を優先したい場合は、マンションの2回以上の方や、ハザードマップから安心と思われる地域にお住まいの方は、水災補償は省いてもいいかもしれません。

価格.COMのデータによると、水災補償の加入状況はこのようになってます。

水災補償は、主にただ大雨に見舞われた損害を補償してもらえるわけではなく、大雨により洪水などが起きた場合に床上浸水や土砂災害などで被害に遭った場合に損害を補償してもらえるものです。

なので、そういった危険性が少ないと考えられる建物や所在地であれば、省いている方が多いようですね。

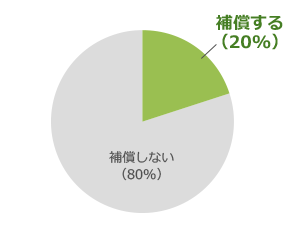

また風災補償の加入状況はこのようになってます。

水災と違って、台風や竜巻などの災害は、ほとんどがエリアを問わず被害に遭う可能性が高く、またそういった災害では、簡単に屋根や窓ガラスに被害が出ることが多いのです。

こういったわけで、水災とは異なり、風災補償は加入する方が多いようです。

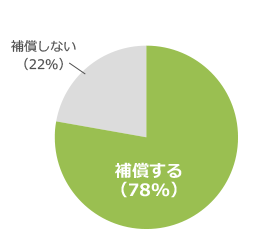

また、破損、汚損などの補償に関しては、日常の暮らしのなかで起こる、うっかりとした事故やミスを補償するものが多いです。

お子さんがいる家庭では、子どもが走り回ったことによる家財の故障や、またうっかりと壁や床を傷つけてしまうことはあるはずです。

またペットによる被害などとても幅広く補償を受けることができ、日常の生活が安心したものとなります。

しかし、災害などを補償する意味合いでは少し異なるので、万が一の時だけを目的に火災保険えへ加入するなら、こちらは省いて保険料を安く済ませてもいいかもしれません。

日々の日常の安心の意味合いが多いため、家財の補償にも加入している方が多いようです。

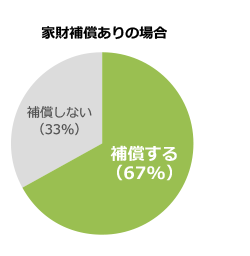

ちなみに、家財の保険も加入するかどうか選択することができます。

当然のことながら、保険金額を高くすれば、保険料も上がり、節約したければ最小限の金額で加入することもできます。家財の保険は、万が一の際に、生活を支える補償にもなるので、余分な貯金などがなければ家財の保険は十分に加入している方が安心かもしれません。

こちらの図を参考に、手持ちの家財の金額がいくらになるか計算してみることもできます。

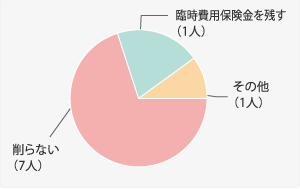

費用保険金も保険会社によっては、プランに組み込まれているところと、有償オプションになっているところがあり、選択することができます。

プロのFPによりますと、事故が起きた際に、十分な保険金が下りなかった場合に、費用保険により損害額を補填することになるので、加入しておく方がよいという回答になっています。

また、費用保険を厳選したからといって、保険料が大幅に節約できるかというと、多くの場合そうではありません。わずかな保険料の節約をするぐらいなら、費用保険金も付帯させておく方がいいという意見も多いようです。

さらには、損害防止費用保険金や傷害費用保険金は、生命保険でも補償される場合があります。そういった場合は思い切って省いてもいいかもしれません。

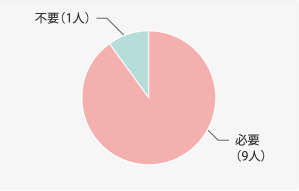

プロのFPの方によると、予算が許せば加入するほうがよいというものです。

戸建てに比べると、耐震性が高いとはいえ、マンションが大規模に補修が必要となれば、その間、仮住まいが必要となることもあります。

そういった場合に備え、建物の地震保険に加入し、さらに家財の地震保険にも加入しておればとても安心できる状態になると考えられるようです。

無駄な補償を省き、自分に最適な補償プランを作ろう!

火災保険を検討しようと思っても、どのように検討すればいいかわかりませんよね。

上記に記してきた内容を一読頂けたら、火災保険がなんたるかはおおよそ理解して頂けたのではないでしょうか。あとは、どのような保険会社にするか、補償内容をどうするかを決定していかなければなりません。

おおむね、加入したい保険会社を絞り、希望の保険金額や補償内容を決め、保険会社へ見積もりをしていきましょう。

そして受け取った見積もり書を見比べ、保険料や補償内容が自分たちに一番合っていると思うところに加入を決めれば、とても損をしない最適な火災保険に加入できていることでしょう。

ここで、この作業を少し簡単にできるサービスがあるのをご紹介したいと思います。それが火災保険一括見積もりサイトになります。

また、自分たちの入力作業はとてもシンプルに回答できるよう工夫されていて、早ければ3分程で完了します。

自動車や、バイクなどの一括査定のサービスでは、複数社に見積もりをそれぞれ依頼しても、高額な値段をつけてもらえた会社を選択するだけで完了ですが、火災保険は、ただ保険料が安いという保険会社を選ぶのはとても危険です。

万が一の為に加入する火災保険ですから、万が一の際に、しっかりとサポートやサービスを受け、妥当な保険金を受け取る必要があります。また、保険料が安くても、他社より、災害時の自己負担額が多かったりして、単純に比較するのはとても難しいものです。

そこで、火災保険の一括見積もりサービスを利用することで、

- 自分たちの希望に沿った補償プランがいくらでできるのか

- 自己負担額はあるのかないのか

- いくらなのか

- 保険会社のサービスは充実しているのか

などが、すぐに回答してもらえ、他社との比較がスムーズにできるのです。

火災保険の一括見積もりサービスを利用するのは、検討する時間が大幅に節約されますし、スムーズで賢明な判断することができとても有効と考えられますが、火災保険一括見積もりサービスも、色んな会社から提供されており、どれがいいのか選択が難しいと思います。

また、火災保険会社には「代理店系」と「通販型」というものに分類されます。

代理店型というのは、昔から国内で活躍している、知名度もとても高い大手の保険会社が多いのが一般的です。全国的に代理店をたくさん配置し、近所の代理店へいつでも顧客が相談に伺ったりできるのが魅力です。

一方、通販型とは、代理店などの窓口を持たず、WEBや郵便での申し込みのみとなっている保険会社も多く、その分経費は大幅にコストカットされていて、代理店系と比べると、保険料は比較的安いところが多いとなっています。

そのような取り扱う保険会社も、火災保険一括見積もりサイトでは、異なっているので、いくつかの火災保険一括見積もりサイトへ、見積もりを依頼し、それぞれで推薦される保険会社の見積もりを参考にすれば、通販型、代理店型、また海外の保険会社の商品などなどを、幅広く検討することができ、とってもお得で有効的な判断ができます。

それでは、いくつかオススメの火災保険一括見積もりサイトをご紹介したいと思います。

「あなたの火災保険/イッカツ」

「あなたの火災保険/イッカツ」とは

- 運営会社:株式会社イッカツ

- 運営開始:2012年

- 申し込み情報入力時間:約3分

- 見積結果まで約4日から1週間

- 代理店型のみの取り扱い、通販型は取り扱いはなし

- 国内大手損保も見積可能

- 見積りの返答手段:メール

取り扱い保険会社

- チャブ保険

- NIA(ニューインディア)

- 富士火災

- AIU保険

- 共栄火災

- セコム損害保険

- 日新火災

- 三井住友海上

- 朝日火災

- 損保ジャパン日本興亜

- あいおいニッセイ同和損保

- 東京海上日動

「あなたの火災保険/イッカツ」の特徴

運営会社である、株式会社イッカツは、住宅ローンの一括審査をメインに、不動産購入、生命保険など、生活面などの一括見積もりサービスなどを主に得意とする会社です。

なのでデータ力などにとても信頼ができる見積もりサイトといえます。また、イッカツは複数の保険代理店の窓口となり、保険募集人ではありますが、保険会社員と異なる第3者の目線でアドバイスやプラン説明、提案をしてもらえます。

また、イッカツは、珍しく、チャブ保険やNIUといった海外の有力な保険も扱っていて、検討に入れることができます。

個人的に検討するのは難しいと思うので是非、こういった一括見積もりサイトを利用し、海外の保険も検討に入れてみるのはいいのではないでしょうか。

また、外資系の保険も扱っています。セコム損保なども保険料の安さが魅力で、安くて信頼ができます。そういったところもこちらのサイトで見積りをしてもらえます。

国内大手損保から、中堅、また海外の保険会社までを一括で比較できます。使わない手はありません。

また申し込みフォームから、自部的な見積りの算出ではなく、保険のプ路が、フォームに記載されたご自宅の条件を考慮し、適切なプランを提示してくれます。

そして、入力から見積もりまで、最短ですと4営業日ほどで回答を受けることができます。

火災保険をすでに加入されている方は、現在に加入している保険の解約返戻金との関連もあり、切り替え時期などを複雑に検討しなければなりません。そういった内容も含め、見積もりや最適なプランを提示してもらえるのでとても便利で安心です。

個別的な要望がる場合、是非ご相談してみて下さい。

「保険の窓口/インズウェブ」

保険の窓口インズウェブとは、2000年にソフトバンク・ファイナンスとアメリカの金融会社によって、株式会社インズウェブ合弁会社を立ち上げて開始された保険比較サービス会社です。

保険一括見積もりサービスにおいては、第一人者となる歴史を持ち、火災保険だけでなく、自動車保険、バイク保険、生命保険など多彩な保険商品の一括見積もりサービスを展開していて、見積もりにかんしてはとても力のある会社だといえます。

顧客利用実績においても、業界トップであり、申込みフォームもとても簡易にかつ適切に希望を回答することができるように工夫されておりどなたでも簡単に入力をすることができます。

「保険の窓口/インズウェブ」とは

- 運営会社:SBIホールディングス

- 運営開始:2000年から(火災保険一括見積もりサービスについては2004年から)

- 申込み情報入力時間:約3分

- 参加保険会社:10社

- 通販型火災保険会社:対応している

- メールにて数日で返答あり

取り扱い保険会社

- セコム損害保険

- セゾン自動車保険

- SBI損保

- 富士火災

- AIU保険

- 日新火災

- 三井住友会場

- 朝日火災

- 損保ジャパン日本興亜

- 東京海上日動

「保険の窓口/インズウェブ」の特徴

申込みフォームがとても洗練されていて、約3分程でしっかりと希望などを入力でき、インズウェブによる見積もりが適切で充実しているので、個別で保健会社に見積もり依頼をする手間が省けます。

さらには、通販型や海外の保険会社も扱っているので幅広い保険会社の見積もりを受け取ることができます。

さらには、保険に特化した大手一括見積もり専門のサービス会社であり、解説に専門性があり、分かり易く、見積もりの内容の質がとても高く信頼性があります。

「価格.com/火災保険 比較・見積もり」

価格.COMの一括見積もりサイトは、価格比較サイトとして、業界ではトップの実績があります。

サイトの使い方や申込みかたもとても洗練されていて、クリックをしたりするだけでほとんどの申請が完了します。

もちろんスマホからも簡単に入力することができるよう工夫されていて、ほとんどクリックをしていくのみで完了することができるものとなっております。

「価格.com/火災保険 比較・見積もり」とは?

- 運営会社:カカクコムインシュアランス

- 運営期間:2001年開始

- 参加保険会社:最大12社

- 年間見積もり件数:30万件突破

- 見積期間:最短翌日、メールにて回答(最短翌日から3営業日以内)

「価格.com/火災保険 比較・見積もり」の特徴

家電や自動車、保険、不動産などなど、あらゆる価格の比較サービスで有名な、価格コムグループのカカクコムインシュアランスが運営する、火災保険一括見積もりサービスなのでとてもデータ力があります。

独自の分析から、火災保険の仕組みや特徴、補償内容などの説明などとても分かり易く、また加入者がどのような補償内容を選択しているのか、保険金額をいくらくらいに設定するのかなどのデータも示してくれて参考にしながら、希望を記入していくことができ、火災保険初心者にはとても利用しやすく、また理解も深められるサイトかと思います。

まとめ

いかがでしたでしょうか。火災保険を検討しようと思っても、誰もがなにから手を付けていいやらわからないものです。

しかし、火災保険はとても重要で、しっかりと把握していればしているほど安心ですし、お得に日常の生活から、災害時まで火災保険を利用することができます。

そのためには、しっかりと加入時に火災保険を学び、検討する必要があります。

冒頭にも記したように、不動産屋や銀行、火災保険会社の勧めるがままに加入してしまうとほとんどの方が、補償内容なども忘れてしまい、保険会社へ保険金を請求し、正当に利用することができていません。

勧められたものでも構いません。しっかりと内容を把握することが重要です。

まずは、こちらを一読頂き、希望の補償がなにか、自分の住まいや、家族にはどういいた内容が最適化を判断し、保険会社に見積もりを依頼するか、火災保険一括見積もりサイトなどを利用し、見積もり比較をしてもらい、保険料にも無駄がなく、また補償も充実していて、家族が日常生活も安心して過ごせる火災保険を探してみて下さい。

「火災保険を検討する方が、どのような補償を重視しているのか?」